- Beranda

- Berita dan Politik

Sri Mulyani Tarik Utang Samurai Rp20,8 T, Segini Bunganya

...

TS

trfpjkgbrt2

Sri Mulyani Tarik Utang Samurai Rp20,8 T, Segini Bunganya

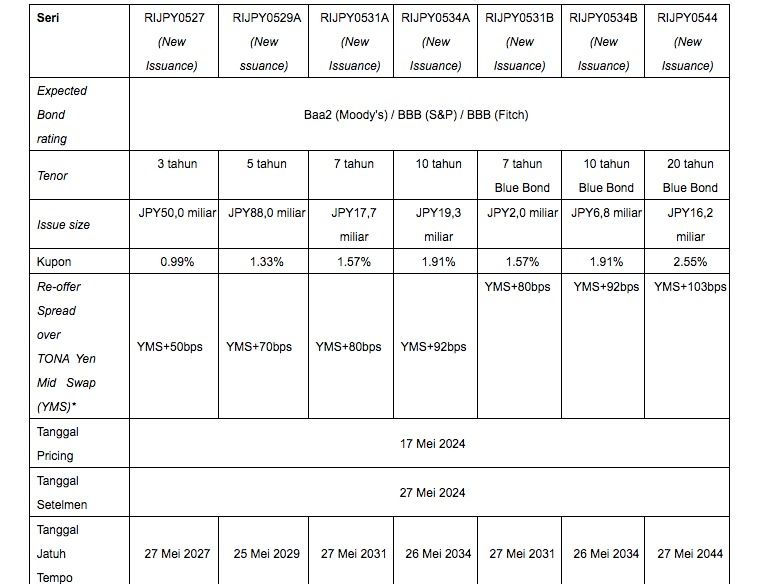

Jakarta, CNBC Indonesia - Pemerintah melalui Menteri Keuangan Sri Mulyani Indrawati menerbitkan Surat Utang Negara (SUN) berdenominasi Yen Jepang (Samurai Bond) sebesar JPY200 miliar atau Rp20,8 triliun. Kuponnya mulai 0,99%-2,55%.

Berdasarkan siaran pers yang diterima CNBC Indonesia, Jumat (17/5/2024) penerbitan terjadi pada 17 Mei 2024. Kupon bergantung dengan tenor yang ditetapkan. Tenor 3 tahun maka diberikan kupon 0,99%, kemudian 5 tahun 1,33%, 7 tahun 1,57%, dan 10 tahun 1,91%.

Penerbitan ini termasuk Blue Bonds sebesar JPY25 miliar dengan sebagian pada tenor 7 tahun dengan kupon 1,57% dan 10 tahun 1,91%, serta keseluruhan tenor 20 tahun 2,55%. Penerbitan tenor 20 tahun tersebut mencatatkan sejarah sebagai Blue Bonds dengan tenor terpanjang.

"Penerbitan Blue Bonds kedua ini memperkuat komitmen Pemerintah terhadap pembiayaan berkelanjutan, khususnya dalam mendukung sektor biru. Penerbitan Blue Bonds ini mendorong peluang bagi sektor swasta untuk terlibat dalam pembiayaan berkelanjutan, sekaligus juga merupakan bukti kolaborasi yang baik dari berbagai pihak yang mendukung pembangunan ekonomi biru di Indonesia," ujar Suminto, Direktur Jenderal Pengelolaan Pembiayaan dan Risiko, Kementerian Keuangan dalam siaran pers, Jumat (17/5/2024)

Foto: Pemerintah Republik Indonesia melakukan transaksi penerbitan Surat Utang Negara (SUN) dalam valuta asing berdenominasi Yen Jepang (Samurai Bond) sebesar JPY200 miliar. (Dok. DJPPR)

Foto: Pemerintah Republik Indonesia melakukan transaksi penerbitan Surat Utang Negara (SUN) dalam valuta asing berdenominasi Yen Jepang (Samurai Bond) sebesar JPY200 miliar. (Dok. DJPPR)Suminto mengungkapkan, instrumen ini mendapat sambutan yang sangat baik dari para investor, yang tercermin dari total permintaan investor yang mencapai JPY329,5 miliar.

Penerbitan Blue Bonds ini didukung oleh Kementerian Pekerjaan Umum dan Perumahan Rakyat, Kementerian Kelautan dan Perikanan, Kementerian Lingkungan Hidup dan Kehutanan, dan Kementerian/Lembaga yang memiliki proyek sebagai underlying, serta United Nations Development Programme (UNDP).

"Pemerintah Indonesia patut mendapatkan apresiasi atas keberhasilan penerbitan Blue Bond kedua. Hal ini menegaskan komitmen teguh negara ini terhadap pembangunan berkelanjutan dan kemajuan ekonomi biru. UNDP Indonesia bangga dapat dapat terus bekerja sama secara erat dengan Kementerian Keuangan dalam merintis inisiatif ini.

Langkah ini mendorong ekonomi biru yang berkelanjutan di Indonesia serta menjadi preseden penting bagi negara-negara lain dalam mengatasi tantangan lingkungan melalui pembiayaan inovatif," ujar Norimasa Shimomura, Resident Representative United Nations Development Programme (UNDP) Indonesia.

Penerbitan Samurai Bond ini ditujukan untuk pembiayaan APBN 2024. Hasil penerbitan Blue Bonds digunakan untuk mendanai proyek-proyek yang termasuk dalam kualifikasi belanja sektor blue (terkait kemaritiman) sesuai dengan SDGs Government Securities Framework (SDGs Framework). Framework tersebut telah mendapatkan Second Party Opinion dari CICERO dan International Institute for Sustainable Development (IISD).

Program dan proyek blue diseleksi melalui mekanisme Penandaan Anggaran Perubahan Iklim atau Climate Budget Tagging (CBT), yaitu mekanisme untuk mengidentifikasi anggaran yang digunakan untuk membiayai output yang secara khusus ditujukan untuk mitigasi dan adaptasi perubahan iklim.

Adapun Joint Lead Managers untuk penerbitan Samurai Bond adalah Daiwa Securities Co. Ltd., Mizuho Securities Co. Ltd., Nomura Securities Co. Ltd., dan SMBC Nikko Securities Inc.

https://www.cnbcindonesia.com/market...egini-bunganya

Mantap lagi

0

297

10

Komentar yang asik ya

Mari bergabung, dapatkan informasi dan teman baru!

Berita dan Politik

672.1KThread•41.8KAnggota

Urutkan

Terlama

Komentar yang asik ya